金沢の相続に強い弁護士&税理士&司法書士

- 初回相談30分無料

- 相続まるっとトータルサポート

- 要予約夜間対応

「遺産分割」「相続税の申告」「生前贈与」「遺言書の作成」「遺留分侵害額請求」「相続放棄」など、相続についてお悩みがある方は、お気軽にご相談ください。

相続問題は「争族」問題ともいわれ、いざ発生すると大変悩ましい問題です。わたしたちは、相続が発生した後の紛争の解決、相続税の申告のほか、相続が発生する前の遺言書の作成、生前贈与など、トラブルを未然に防止するための方策を提案しています。

当事務所では弁護士と税理士が司法書士などのほかの士業とも連携し、相続問題のワンストップでの解決をめざしています。

サービス案内

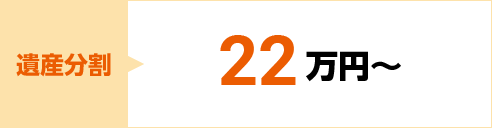

遺産分割

面倒な遺産分割の手続を代行し、相続人間では協議がまとまらない場合に遺産分割協議・調停・審判を行います。

- 遺産や相続人の数が多く、遺産分割の手続を任せたい方

- 他の相続人が遺産分割協議に応じてくれなくて困っている方

- 特別受益や寄与分の問題に悩んでいる方

遺言書作成

公正証書遺言書の作成や自筆証書遺言作成のアドバイスを行い、将来の相続を安心・確実なものにします。

- 財産の分け方を決めておき、相続争いを防ぎたい方

- 特定の人に財産を残したい方

- 遺言執行者を定めて、確実に遺言を実行したい方

相続放棄

家庭裁判所に相続放棄の申述を行うなどして、負の遺産が引き継がれないようにします。

- 被相続人が借金を負っていたり、保証人になっていた方

- 残された借金がいくらぐらいあるかわからない方

- 亡くなってしばらくしてから請求が来て困っている方

遺留分侵害額請求

遺言や生前贈与によって遺留分が侵害される場合に、遺留分侵害額請求を行って財産を取り戻します。

- 遺言によって遺産をほとんどもらえなかった方

- 特定の人に生前贈与が行われていて不公平だと感じられている方

- 遺留分侵害額請求の計算や方法を知りたい方

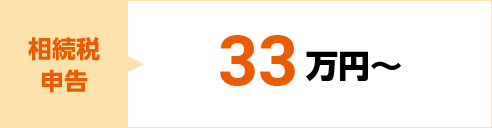

相続税対策・申告・還付請求

税理士が生前の相続対策・相続税の申告・払い過ぎた相続税の還付請求などを行います。

- 相続税を減らしたり、事業承継のために生前の相続対策を行いたい方

- 土地などの財産評価を適切に行って相続税額をできるだけ減らしたい方

- 払い過ぎた相続税の還付(返還)を求めたい方

相続登記などもワンストップ

遺言、遺産分割の内容に基づき、必要な登記をします。また、相続に関する諸雑務も行います。

- 遺産分割後の相続登記手続も一緒に依頼したい方

- 遺産分割時に不動産を売却して売却代金を分けたい方

- いらない美術品などを処分したい方

料金(消費税込み)

相談の流れ

お電話、Web予約で申込

まずは、お電話、Webでご予約ください。なお、申し訳ありませんが、お電話でのご相談はお断りしています。

弁護士との面談

弁護士が事情を詳しくお聞きし、今後の見通しや解決策をお話しさせていただきます。ご要望があれば、お見積もりも可能です。相談料は初回30分無料になります(ただし、Zoom 相談の場合は有料です)。

ご契約

ご提案した解決方針や弁護士費用などにつきご納得いただければ、ご契約となります。

契約後は、速やかに問題解決に向けて対応いたします。

契約後は、速やかに問題解決に向けて対応いたします。

弁護士・税理士・司法書士・宅地建物取引士・社会福祉士が一括対応

最新記事

アクセス

弁護士法人 金沢税務法律事務所

〒920-8203 石川県金沢市鞍月3丁目32番地

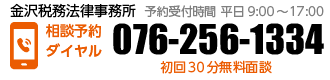

TEL:076-256-1334

ご相談の予約受付時間:9:00 ~ 17:00(平日)

【駐車場】

敷地内の駐車場をご利用ください。

【公共交通機関】

JR 金沢駅西口より北鉄金沢バス

中央病院行き「県庁前」下車 徒歩 10 分